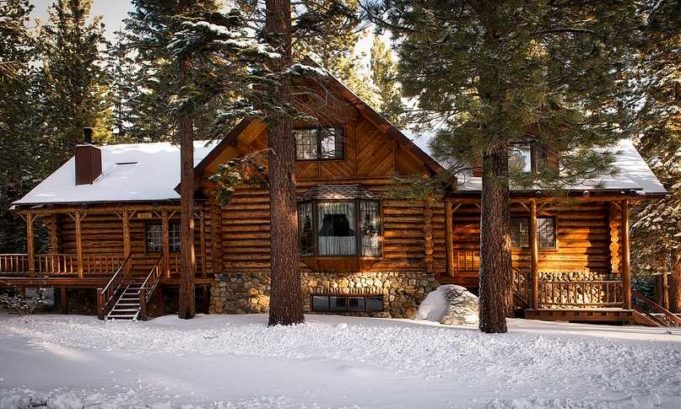

Wer ein Haus kaufen will, kann dieses meist nicht zu hundert Prozent aus Eigenmitteln bezahlen. Der wohl überwiegende Teil der Bevölkerung kommt also am Thema Baufinanzierung nicht vorbei. Diese wird auch als Immobilienfinanzierung bezeichnet. Ganz gleich, ob es sich bei dem Haus um ein Massivhaus (Stein auf Stein), ein Fertighaus, ein Holzhaus oder ein Blockhaus handelt. Letzteres ist zwar auch ein Holzhaus, hat aber die Besonderheit, dass es aus äußerlich sichtbaren Rundhölzern besteht, die aufeinander gelegt werden.

Der private Bauherr kann sich zum Zweck der Immobilienfinanzierung sowohl an eine Bank, wie auch an eine Bausparkasse wenden. Auch Versicherungsgesellschaften, Landesförderinstitute und die unter staatlicher Kontrolle stehende Kreditanstalt für Wiederaufbau, stehen dem privaten Bauherren oder allgemein dem Käufer einer Immobilie als Partner zur Seite, wenn es um das Thema Immobilienfinanzierung geht. Wer sich dann mit dem Wunsch einer Baufinanzierung an eine der vorgenannten Adressen wendet, steht vor vielen Fragen, die von den Profis beantwortet werden müssen. Im Vorfeld macht es aber durchaus Sinn, wenn sich der private Bauherr Gedanken darüber macht, ob er bereits einen Teil seines Eigenkapitals auf einem anderen Konto zur Seite zieht, um mögliche unvorhergesehene finanzielle Engpässe schadlos zu überstehen, die zum Beispiel durch eine kurzfristige Arbeitslosigkeit oder unvorhergesehene Kosten (Kühlschrank muss erneuert werden) entstehen können.

Der Beleihungswert für Blockhäuser ist niedriger als bei Massivhäusern

Dieses verborgene Liquiditätspolster kann im Fall eines Falles wie ein Rettungsanker wirken. Wer nun konkret den Weg zu einem Immobilienfinanzierungspartner wählt, wird recht schnell mit dem Wort Beleihungswert konfrontiert werden. Dieser Beleihungswert wird ermittelt und stellt den Wert dar, bis zu welcher Grenze ein Immobilienfinanzierungspartner bereit ist, Kredite für die Immobilie zur Verfügung zu stellen. Übrigens ist dieser Beleihungswert für Blockhäuser geringer als für Massivhäuser. Dieser Beleihungswert liegt unter dem Verkehrswert, also unter dem aktuell ermittelten Wert der Immobilie und stellt für den Immobilienfinanzierungspartner eine Sicherheitsgrenze dar, bis zu der dieser nach seiner Kalkulation im Fall eines Kreditausfalls auf jeden Fall sein zur Verfügung gestelltes Kapital auch wieder zurück erhält. So zumindest die Theorie.

In der Praxis kann es sein, dass bei einer Zwangsversteigerung der Immobilie dennoch ein geringerer Preis erzielt wird, als es der Beleihungswert auf dem Papier verspricht. Alleine durch diese Konstellation des Beleihungswerts ist es üblich und nötig, dass private Bauherren mindestens eine Eigenkapitalquote für den Hauskauf zur Verfügung stellen sollten, die bei 10 bis 30 Prozent liegt. Ohne Eigenkapital geht es nur dann, wenn monatlich gigantische Beträge über den Arbeitslohn herein fließen. Da sind wir dann schon im Bereich von Topmanagern, Geschäftsführern, Chefärzten oder Vorstandsvorsitzenden. Für ein Blockhaus muss die Eigenkapitalquote entsprechend höher sein, da der Beleihungswert geringer ist. Als nächstes gilt es, sich zu überlegen, über wie viele Jahre eine Immobilienfinanzierung aufgebaut werden soll und wie hoch die Tilgung während dieser Zeit sein soll. Normalerweise gilt: Je länger der Zeitraum, desto höher die zu tragende Zinsbelastung.

Die persönliche Situation des Hauskäufers spielt eine große Rolle

Kürzere Laufzeiten kosten also zunächst einmal weniger und führen damit zu einer niedrigeren monatlichen Belastung als längere Kreditlaufzeiten. Dennoch gibt es bei kürzeren und damit günstigeren Kreditlaufzeiten auch das Risiko, dass eine nach dem vereinbarten Immobilienfinanzierungszeitraum bestehende Restschuld der Immobilie abermals neu finanziert werden muss, und das in Unkenntnis des dann vorherrschenden Zinsumfelds. Die richtige Laufzeit einer Immobilienfinanzierung zu wählen, ist also nicht nur abhängig von der persönlichen Situation des Bauwilligen beziehungsweise Hauskäufers, sondern trägt grundsätzlich auch ein gewisses spekulatives Element.

Auch können eventuelle Verwerfungen am Immobilienmarkt in Form von deutlichen Wertminderungen der Immobilien allgemein dazu führen, dass eine einmal abgeschlossene Immobilienfinanzierung eventuell nachverhandelt werden muss beziehungsweise der Immobilienfinanzierungspartner in diesem Fall weitere Sicherheiten einfordern könnte. Ob eine Immobilie mittels Immobilienfinanzierung erworben werden sollte oder nicht, hängt auch von der individuellen Situation des Bauwilligen ab.

Video: das schmalste Haus Deutschlands

Foto: pixabay.com

Matthias erstellt, betreibt und vermarktet schon seit dem Jahre 2000 diverse Blogs und Webseiten. Die meisten davon drehen sich um Verbraucherthemen sowie Produkttests, Aktien, Börse und Tipps zum Geld sparen.

Er wurde 1973 geboren, lebt in einem kleinen Dorf in der Nähe von Hannover und ist alleinerziehender Vater von zwei Kindern im Teeniealter.